一种企业信用风险评估方法与流程

- 国知局

- 2024-12-06 12:54:06

本技术涉及计算机信息,尤其涉及一种企业信用风险评估方法。

背景技术:

1、在当前的市场环境中,企业信用评估是金融机构和投资者进行决策的重要依据。然而,传统的信用评估方法往往依赖于企业自行提供的财务信息,这些信息可能存在不完整、不准确甚至虚假的情况,导致评估结果的可靠性和准确性受到严重影响。

2、为了更全面地了解企业的信用状况,金融机构和投资者需要收集并分析来自多个渠道的企业信息,包括政府公开的企业信用信息公示系统、金融数据平台、企业官网、招聘网站、知识产权局网站等。这些信息涵盖了企业的统一信用代码、经营范围、财务与贷款信息、法律诉讼与风险记录、股东与股权结构信息、招聘信息、知识产权申请等多个方面,能够为企业信用评估提供更全面、更客观的数据支持。

3、然而,在收集和处理这些信息的过程中,存在着一系列的技术挑战。首先,不同来源的数据格式各异,需要进行统一处理;其次,数据中可能包含重复、错误的信息,需要进行清洗和整合;最后,如何有效地利用这些信息来评估企业的信用状况,也是一个需要解决的问题。

技术实现思路

1、本技术通过提供一种企业信用风险评估方法及系统,针对上述问题,通过清洗、整合数据,分类计算信息基数和完整度,生成评估规则,并筛选强规则集合,以提高企业信用评估的准确性和可靠性,支持企业信用管理。

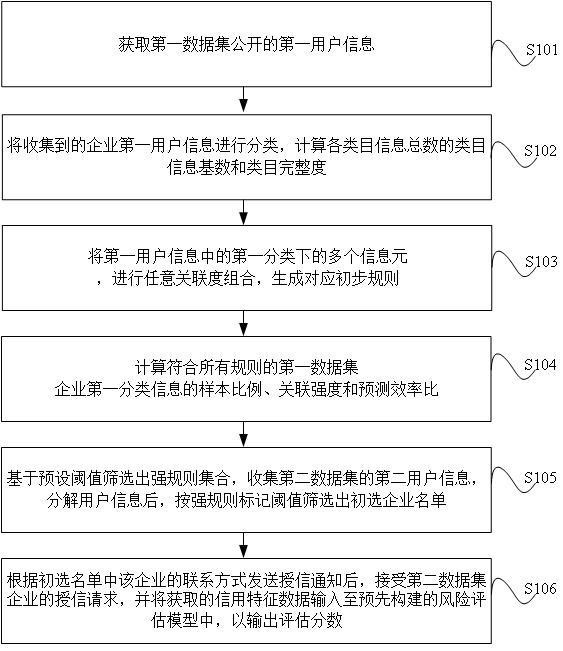

2、本技术提供了一种企业信用风险评估方法,包括:

3、s101,获取第一数据集公开的第一用户信息;

4、s102,将收集到的企业第一用户信息进行分类,计算各类目信息总数的类目信息基数和类目完整度;

5、s103,将第一用户信息中的第一分类下的多个信息元,进行任意关联度组合,生成对应初步规则;

6、s104,计算符合所有规则的第一数据集企业第一分类信息的样本比例、关联强度和预测效率比;

7、s105,基于预设阈值筛选出强规则集合,收集第二数据集的第二用户信息,分解用户信息后,按强规则标记阈值筛选出初选企业名单;

8、s106,根据初选名单中该企业的联系方式发送授信通知后,接受第二数据集企业的授信请求,并将获取的信用特征数据输入至预先构建的风险评估模型中,以输出评估分数。

9、优选地,所述s101,所述第一数据集包括企业统一信用代码、经营范围、财务与贷款信息、法律诉讼与风险记录、股东与股权结构信息、招聘信息、知识产权申请。

10、优选地,所述s102类目信息基数,通过公式计算得到,其中c表示第一分类类目基数,in表示企业在第一分类类目下总共拥有的信息条数,nu表示企业从开办到现在经过的年数。

11、优选地,所述s102类目完整度,通过公式计算得到,其中ec表示类目完整度,ts表示企业在某个第一分类下实际拥有或已经记录的信息条目数量,c表示类目基数。

12、优选地,所述s102,还包括:

13、s201,搜集到的各类数据按照企业特性,定义定量数值范围规则;

14、s202,为不同类别的信息元分配不同的权重;

15、s203,将信息元与定量数值范围进行关联组合规则。

16、优选地,所述s203,还包括:

17、每个规则都包含一组特定的信息元组合和对应的定量数值范围,在进行关联规则制定时,需加入权重一起进行关联。

18、优选地,所述s201,包括:

19、s301,对收集到的每个第一分类数据进行完整度评估,记录每项数据的完整度百分比;

20、s302,对收集到的数据直接去除重复、错误和无效的记录;

21、s303,对企业分类与数据完整度组合;

22、s304,对于每个企业分类,分析其对数据完整度的具体需求;

23、s305,根据数据完整度需求,为不同整合度企业的各类别数据制定关联规则。

24、优选地,所述s301,完整度e计算公式为:

25、,应有值数量为采集100个企业的第一用户信息,分解信息元后的第一分类的各分类的数据的平均个数。

26、优选地,所述s303,包括:

27、s401,从多个数据源收集企业的基本信息和各类信用相关数据;

28、s402,多维度对企业进行初步分类;

29、s403,识别并记录企业数据中超出常规类目组合的信息;

30、s404,评估超出常规类目在第一分类中的影响程度;

31、s405,确定该类目参与初步关联的规则评估。

32、优选地,所述s403,超出常规类目包括:

33、企业所属行业不属于常见的行业分类标准,或跨多个行业经营;异常企业规模的企业的资产规模、员工人数明显偏离同行业平均水平;特殊经营状况的连续多年亏损、突然的大规模资产变动、频繁的法人变更;非典型信用记录的频繁的贷款申请与拒绝、异常的还款行为、大量的法律诉讼。

34、本技术中提供的一个或多个技术方案,至少具有如下技术效果或优点:

35、1、本方法通过细致分解第一数据集中的第一用户信息并巧妙地组合成初步规则,不仅充分挖掘了已申请贷款企业的丰富信息资源,还揭示了企业信息间的内在联系与潜在规律。这为金融机构提供了更全面、深入的企业运营、财务及法律风险评估,进而为信贷决策奠定了准确且全面的基础,同时,大量初步规则的生成也为后续规则优化提供了丰富素材。

36、2、第二数据集聚焦于未申请贷款的企业信息,这部分企业作为金融机构的潜在客户群体,通过强规则对比筛选,能够高效识别出符合条件的企业,形成初选名单。这一过程不仅提升了客户筛选的精准度与效率,还有助于金融机构发掘潜在优质客户,拓宽业务范畴,同时,强规则的应用也有效助力金融机构控制信贷风险,保障其稳健运营。

37、3、本技术创新性地引入了多维度定量数值范围与权重分配机制,通过科学合理地设定不同数据维度的定量范围,并结合精细的权重策略,显著增强了关联规则的科学性与稳定性。这一机制不仅全面捕捉了数据中的潜在风险信息,还确保了各信息元在信贷决策中的合理权重,有效避免了决策过程中的信息偏差或遗漏,提升了决策的科学性。

38、4、综合考虑企业分类、数据完整度组合以及定量数值判断与规则关系的精心设计,本方案实现了对企业信用风险的精准评估。这一方案不仅提高了评估的准确性与效率,还通过持续的监控与优化机制,确保了评估体系的时效性与适应性,有助于金融机构更好地识别与管理信用风险,促进金融市场的健康稳定发展。

39、5、通过类目组合与类目外信息的综合评估方法,本方案实现了对企业信用风险的全面、精准评估。类目组合实现了对企业群体的基本划分与标准化评估,而类目外信息的考虑则对初步评估结果进行了精细化修正,进一步提高了评估的全面性与准确性。此外,通过规则验证与优化以及实施与反馈机制的建立,确保了评估体系的科学性与时效性,为金融机构的信贷决策提供了有力支持。

本文地址:https://www.jishuxx.com/zhuanli/20241204/342991.html

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 YYfuon@163.com 举报,一经查实,本站将立刻删除。